Все больше людей рассматривают инвестиции как способ вложения средств. Если раньше это слово ассоциировалось с крупными бизнесменами или профессиональными игроками на бирже, то теперь акции и облигации, пусть и за небольшие суммы, приобретают многие. Прежде чем покупать любые ценные бумаги, стоит получить базовые знания по этой теме. Какие способы инвестирования существуют? Подходят ли они вам? В какие мифы об инвестировании пора перестать верить и почему? На эти и другие вопросы «Цеха» ответил управляющий директор инвестиционного блока МКБ Максим Малетин.

«Инвестиции» VS «Спекуляции»: разбираемся в понятиях

Для начала разберемся в понятиях. Инвестиция — это вложение денежных средств на долгий срок в один или одновременно в разные виды активов, так чтобы деньги сохранились, не потеряли свою ценность и приумножились. Инвестиция — это всегда про дисциплину и терпение. В последнее время сам термин приобрел большую популярность, его активно продвигают финансовые компании, часто предлагая серию готовых «коробочных решений», а люди, на самом деле, не всегда хорошо понимают, во что вкладывать свои деньги. В таких случаях самое время обратиться к профессионалам, которым можно доверить управление своими средствами.

Спекуляция — это использование денег в разных активах, с целью получить выгоду за максимально короткий срок за счет разницы между ценой покупки и продажи. Это очень высокорисковые операции на бирже. Часто спекулянты, в отличие от инвесторов, не анализируют финансовые показатели компании или геополитическую обстановку, надеясь на быстрое совершение сделки и мгновенную прибыль.

Вы вкладываете деньги, надеясь, «а вдруг цена на акции или облигации повысится». Но точного понимания, что это произойдет, у вас нет. Соответственно и риск потери средств очень велик.

Способы инвестирования

Исторически сложилось, что в России долгое время было три основных и самых популярных способа вложения средств: банковский счет, валюта, недвижимость.

Рядовому человеку всегда было довольно комфортно размещать и хранить свои средства на банковских вкладах разного типа — долгосрочных и краткосрочных. Государство держало уровень ключевой ставки на высоком уровне: например, в конце 2014 года он был 17%. Другое дело, что эта ставка ориентируется на рубль, а его курс, как известно, имеет свойство колебаться. Поэтому многие часть средств хранят в валюте. И, наконец, третье — это покупка недвижимости, жилой и коммерческой. В период, когда цены на нее стремительно росли, такой способ вложения имел смысл. Правда, тут есть и свои минусы — для покупки недвижимости нужна довольно крупная сумма, сделка оформляется достаточно сложно, а в дальнейшем влечет за собой дополнительные вложения и содержание.

За последние несколько лет ставки сильно упали, поэтому стал популярным еще один актив — это инвестиции на фондовом рынке. Он особенно подходит тем, кто стремится сохранить накопленный капитал и покупательскую стоимость денег, обладает длительным горизонтом планирования и хочет иметь ставку выше инфляции.

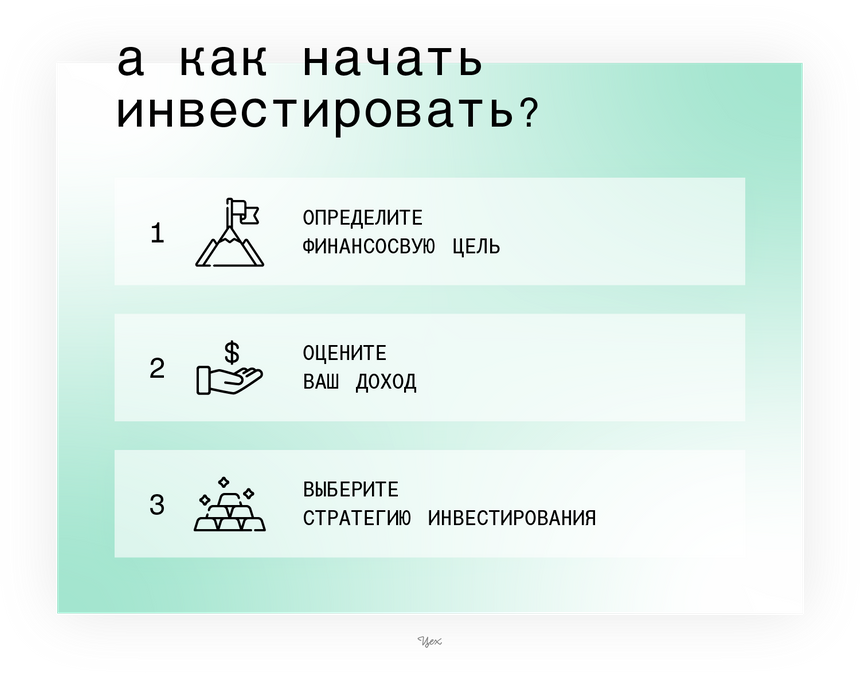

Первые шаги в мире инвестиций. Три стратегии инвестирования

Для начала — определитесь с финансовыми целями. Мы всегда инвестируем с какой-то определенной задачей, например, купить квартиру, накопить стартовый капитал или через какое-то время перестать работать, имея достойный ежемесячный доход со своих вложений. Второе — оцените, насколько эти желания реальны и соизмеримы с вашим доходом. Одно дело, если речь идет о топ-менеджере крупной компании, другое, если о студенте — скорее всего, доход у этих двух людей существенно отличается, и, как следствие, размеры инвестиций тоже будут разными.

Далее нужно переходить к выбору стратегии инвестирования и помнить несколько простых, но золотых правил: не вкладывать заемные средства, не использовать свои последние деньги, четко понимать, какую сумму от ежемесячного дохода вы готовы постоянно тратить на пополнение своих инвестиций. После чего можно оценить свою склонность к риску: готовы ли вы наблюдать, как колеблется стоимость бумаг, спокойно на это реагировать и при первом же падении не продавать свои инвестиции (тем самым оставаться в минусе), а дождаться их дальнейшего подъема?

Вариант первый — вы предпочитаете консервативный подход, опасаетесь рыночных рисков и хотите спокойно получать регулярный денежный поток, тогда необходимо наполнять свой портфель в большей степени облигациями. Этот вид инвестиций наиболее стабилен и близок к привычным депозитам.

Второй вариант — если ваш горизонт планирования долгий, и вы можете себе позволить не продавать актив какое-то время, то нужно увеличивать долю акций в своем портфеле. Каких именно акций — зависит от ситуации на рынке. Например, в какой-то момент в вашем портфеле будет больше акций IT-сектора, в другой опять случится строительный бум, и тогда есть смысл докупить соответствующие акции. А если вдруг нефть снова начнет расти, то логично купить акции нефтяных компаний, и так далее.

Безусловно, в процессе инвестирования ваша стратегия может меняться, портфель варьироваться в зависимости от предпочтений и готовности к риску именно в этот промежуток времени. При этом важно 5-10% портфеля все же заполнять защитными продуктами, такими как, например, золото.

Вот несколько мифов об инвестициях, в которые давно пора перестать верить:

- Чтобы стать инвестором, нужен внушительный стартовый капитал. Чтобы стать инвестором, нужно желание, конкретная цель, умение оценивать обстоятельства и самое главное — терпение и дисциплина. А чтобы сделать первое «движение», достаточно и одной тысячи рублей. Главное — пополнять вложения системно.

- Чтобы заниматься инвестициями, необходимо специальное профессиональное образование. Абсолютно необязательно, но при этом очень важно развивать свою финансовую грамотность, чтобы понимать и оценивать продукты, которые есть на фондовом рынке или что и с какой целью вам предлагают приобрести.

- Чтобы получить наивысший доход, нужно постоянно мониторить рынки, читать, анализировать, торговать несколько раз в день. Это не потребуется, если грамотно сбалансировать свой портфель качественными инвестиционными продуктами. Тогда достаточно будет пополнять его, условно, раз в месяц и проверять в случае необходимости или банального интереса.

- При передаче управления своими деньгами «супер-профессионалу», получаешь грандиозный доход. Нужно понимать, что чудес не бывает и, если вам обещают прибыль в процентах, заметно превышающих рыночные ставки, скорее всего, вы имеете дело с мошенниками. Гораздо безопаснее обратиться к проверенной управляющей компании или банку. Самостоятельно вникнуть в то, как это устроено, тоже не помешает. Все же, такие покупки, как акции, лучше совершать осознанно.

MKB Private Bank предоставляет удобные инструменты для оптимальных решений: комплексная экспертиза, услуги личного менеджера и развитая партнерская сеть